案例分析 | 投建工商业光伏储能多久能回本?

. 目前,最新国内储能装机数据已经出炉,1-6 月累计装机 8GW/18.2GWh,已超 2022 全年新增装机规模,再次印证储能产业的高景气。而今年储能最亮眼的细分不是大储,而是工商业储能。因此,多重因素下带动,工商业储能率先爆发,成为储能赛道中增速最快的分支,也成为投资人眼中的“香饽饽”。

. 本文将对工商业储能的六种不同渠道进行经济性分析。

项目背景

. 运用场景:在浙江省新建3MW/6MWh用户侧储能项目,升压至10kV接入厂区母线,工厂白天负荷稳定可完全消纳储能放电,且变压器容量满足储能充电需求。

. 两充两放:考虑工厂休息及设备检修,储能设备每年运行300天,每天两充两放。第一次在谷时22:00-24:00充电,在次日高峰段9:00-11:00放电;第二次在谷时11:00-13:00充电,在尖峰段19:00-21:00放电。

. 峰谷价差:2023年3月浙江一般工商业用电为例,尖峰电价1.4085元/kWh,高峰电价1.0463元/kWh,谷时电价0.4266元/kWh。

. 基本假设:投资成本1.8元/Wh,总投资1080万元,其中银行贷款70%,贷款利率4.65%,DOD90%,充放电效率92%,储能寿命为10年。

盈利渠道

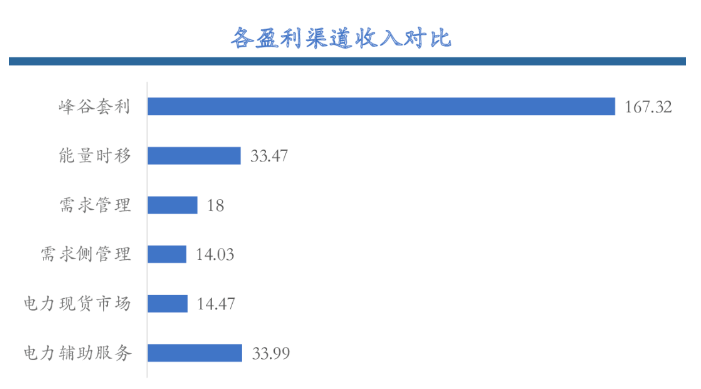

. 峰谷套利为主要盈利渠道。工商业储能盈利渠道有峰谷套利、能量时移、需求管理、需求侧响应、电力现货市场交易、电力辅助服务等,以浙江省工商业储能项目第一年收入为例,峰谷套利收入167.32万元,能量时移收入33.47万元,需求管理收入18万元,需求侧响应收入14.03万元,电力现货市场交易收入14.47万元,电力辅助服务收入33.99万元,其中峰谷套利收入远超其他盈利方式。此外,工商业储能可作为后备电源使用,但不直接产生经济效益。

. 经济性可观:在仅考虑峰谷套利收入的情况下,投资浙江省寿命为10年的3MW/6MWh储能系统项目,IRR可达9.36%,银行贷款以70%计算,预计5.47年收回投资成本,具备一定经济性。

盈利渠道一:峰谷套利

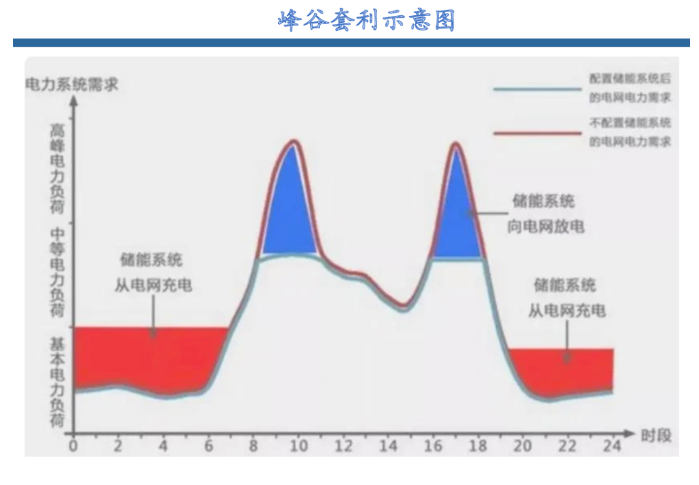

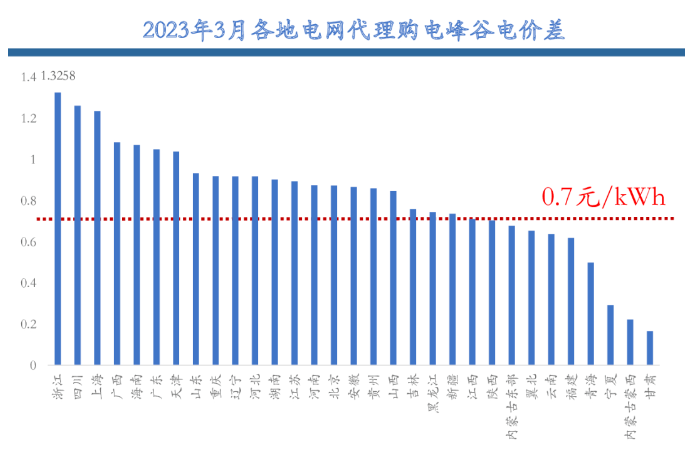

. 峰谷电价差扩大提供套利空间。2023年3月电网代购电价格中, 23个省区峰谷电价差超过0.7元以上,高于工商业储能用于峰谷套利的盈亏平衡点,其中浙江峰谷价差为全国最高,价格为1.3258元/度,有利于工商业储能峰谷套利。工商业用户可以在负荷低谷时,以较便宜的低谷电价对储能电池进行充电,在负荷高峰时,由储能电池向负荷供电,实现峰值负荷的转移,从峰谷电价中获取收益。据测算,在每度尖/峰谷电价差为0.9819/0.6197元且一年运行600次的情况下,第一年峰谷套利收入167.32万元,为工商业储能主要盈利方式。

盈利渠道二:能量时移

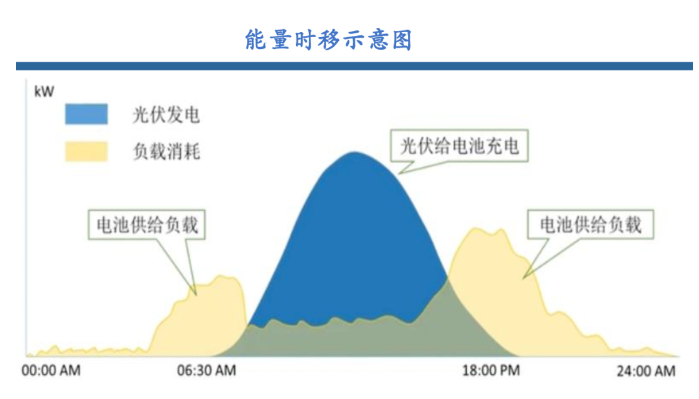

. 未配储的光伏用户用电成本没有最优化。光伏发电具有间歇性和波动性,自发自用、余电上网的光伏系统发电量超出负荷所能消耗时,多余的电则以较低价格送入电网。当光伏供给负荷电量不够时,工商业用户又得以较高价格向电网购买电能,电网和光伏系统同时给负载供电,故工商业用户在配置光伏情况下用电成本没有得到最大化的降低。工商业用户配置储能系统后,在光伏发电输出较大时,将暂时无法自用的电能储存到电池中,在光伏发电输出不足时,将电池中的电能释放给电力负荷使用,通过储能系统平滑发电量和用电量,提升光伏发电和消纳率,最大程度上实现用电利益最大化。假设该工商业用户拥有2000m²屋顶,可配置200kW光伏,光伏组件第一年衰减2%,此后每年衰减0.50%,每天综合发电时长4小时,合计发电800kWh转移至尖峰时段使用,第一年能量时移收入33.47万元。

盈利渠道三:需求管理

. 大工业用电采用两部制电价。我国针对受电变压器容量在315千伏安及以上的大工业用电采用两部制电价,基本电费是指按用户受电变压器(按容计费)或最大需量计算(按需计费)的电价收费,电度电费是指按用户实用电量计算的电价。在基本电价按需收费的工商业园区安装储能系统后,可以监测到用户变压器的实时功率,在实时功率超过超出需量时,储能自动放电监测实时功率,减少变压器出力,保障变压器功率不会超出限制,从而达到降低用户需量电费,减少工商业园区用电成本的目的。收入测算:以该3MW储能项目为例,每天两充两放,第一年可节约容量电费18万元。

盈利渠道四:需求侧响应

. 指当电力批发市场价格升高或系统可靠性受威胁时,电力用户接收到供电方发出的诱导性减少负荷的直接补偿通知或者电力价格上升信号后,改变其固有的习惯用电模式,达到减少或者推移某时段的用电负荷而响应电力供应,从而保障电网稳定,并抑制电价上升的短期行为。即企业在电力用电紧张时,主动减少用电,通过削峰等方式,响应供电平衡,并由此获得经济补偿。收入测算:假设年度需求侧响应20次,单次需求侧响应最高补贴4元/kWh,测算取平均价格2元/kWh,第一年需求侧响应收入14.03万元。

利渠道五:电力现货交易

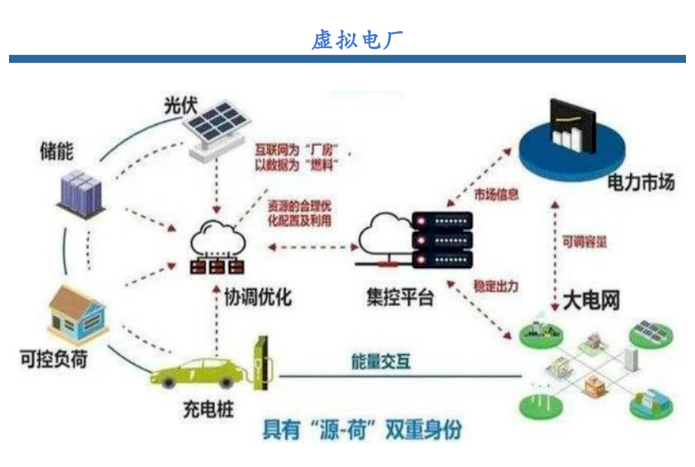

. 电力现货交易是指发电企业等市场主体以市场化交易的形式提供电力服务的交易机制,当前南方区域电力市场已经启动试运行,相关政策已明确将适时引入储能等市场主体参与绿色电力交易。工商业储能系统因容量较小的原因难以满足电力交易市场中买方对于一次性调用量的需求,可通过虚拟电厂(VPP)以聚合方式参与电力市场交易。收入测算:假设每日参与一次电力现货交易,交易量为单次充放电电量差,结算价格取0.5元/kWh,第一年电力现货交易收入为14.47万元。

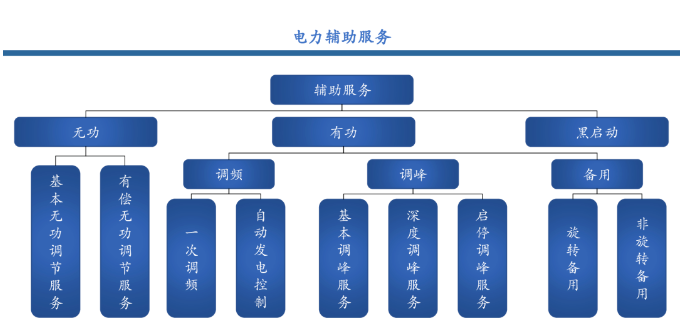

盈利渠道六:电力辅助服务

. 除正常电能生产、输送和使用外,为维护电力系统的安全稳定运行并保证电能质量,由发电企业、电网经营企业和电力用户所提供的服务。收入测算:以工商业储能调频服务为代表进行测算,假设调频服务单位收入0.75元/kWh,年参与调频300次,第一年电力辅助服务收入33.99万元。

LCOE测算

. 测算结果:度电成本(LCOE)是对储能项目全生命周期内投入和处理电量进行平准化计算得到的储能成本,经测算,本项目LCOE为0.68元/kWh,综合考虑后,取0.7元/kWh为峰谷套利盈亏平衡点较为合适。

LCOE计算公式:

. 度电成本=总投资成本/总处理电量;

. 总投资成本=初始投资+利息+运维费用+项目管理费-残值,计算出其现值为1896.42万元;

. 总处理电量=日单次处理电量*2*300

经济性测算

. 敏感性分析:在仅考虑峰谷套利收入的情况下,当每度尖/峰谷电价差为0.9819/0.6197元,投资成本为1.8元/Wh时,工商业储能项目IRR达9.36%,在全国范围内峰谷价差持续拉大和储能投资成本不断下降的趋势下,有望将IRR提升至20%以上,工商业储能经济性愈发明显。

投资热度——以浙江为例

. 工业活动发达、峰谷电价差大,浙江工商业储能项目投资积极性高。2023年1月,浙江省备案储能项目26个,其中储能建设项目16个,以工商业用户侧储能项目为主,总规模约68.82MW/385.39MWh,涉及投资金额约6.8亿元,储能时长配置以2小时为主。

. 本文转自微信号:光伏俱乐部。文章版权归原作者及原出处所有。本文提供参考并不构成任何投资及应用建议,亦不用于任何商业目的,如涉及作品内容、版权和其它问题,请及时联系我们,我们将根据著作权人的要求,立即更正或者删除有关内容。

觅特友,为您找到更多工程好友!

微信搜索小程序:觅特友